拝啓ファイナンシャルプランナー様

今回のブログが独立を目指す全国のファイナンシャルプランナー(FP)に届けば幸いです。

そろそろ本気で顧客利益の最大化を追求するFPになりませんか?

「上から目線っぽくてムカつく」や「若造が調子に乗っている」等、負の感情を抱かせてしまったら大変心苦しいですが…

ブログの内容によって、私への誹謗中傷に発展しても止む無しという覚悟で発信したいと思いますし、むしろ炎上してFPの存在意義とは?といった議論に発展しないかなと…

そんなことを書くと「炎上目的だろ」とツッコミが入りそうですが改めて今回のブログは…

「本当は顧客利益を追求したいけど会社や家族の生活のことを考えると…」などの理由で、顧客との利益相反に悩むFPの方へ向けた応援メッセージです。メッセージなので口語体を多用しますがご容赦ください。

ファイナンシャルプランナーとは?

チャットGPTによれば…

ファイナンシャルプランナーは、個々の経済的な目標やニーズに基づいて、財務計画を立案、実行、評価するプロフェッショナルです。その目的は、クライアントが経済的な安定と財務目標の達成をサポートすることです。

具体的には、ファイナンシャルプランナーの仕事は以下のようなことを含みます:

- 資金管理のアドバイス:節約の方法、投資のアドバイス、債務管理など

- 保険の選択のアドバイス:人生のさまざまな段階やリスク要因に応じた保険商品の選択のアドバイス

- 退職計画のアドバイス:効率的な退職貯蓄計画や社会保障の利用に関する助言

- 税金計画:税金の負担を最小化する方法についてのアドバイス

- 目標達成:家を購入したい、子供の教育資金を貯めたいなど、特定の金融目標に向けた戦略を立てる

ファイナンシャルプランナーは、しっかりとした専門知識と技術を持ち、個々のクライアントに合わせた詳細な計画を提供することが求められます。そして、継続的にクライアントの状況を評価し、必要に応じて計画を修正することも大切です。

ただし、ファイナンシャルプランナーが助言を提供する際には、その助言がクライアントの全体的な財務状況と目標に合っていること、そして法律や規制に準拠していることが重要となります。※

という回答になりまして多少の日本語訳の違和感はあれど、FPの各種団体における定義とも概ね一致しています。

※出典:”OpenAI’s GPT-4 (2023). Personal communication, 11 July.”

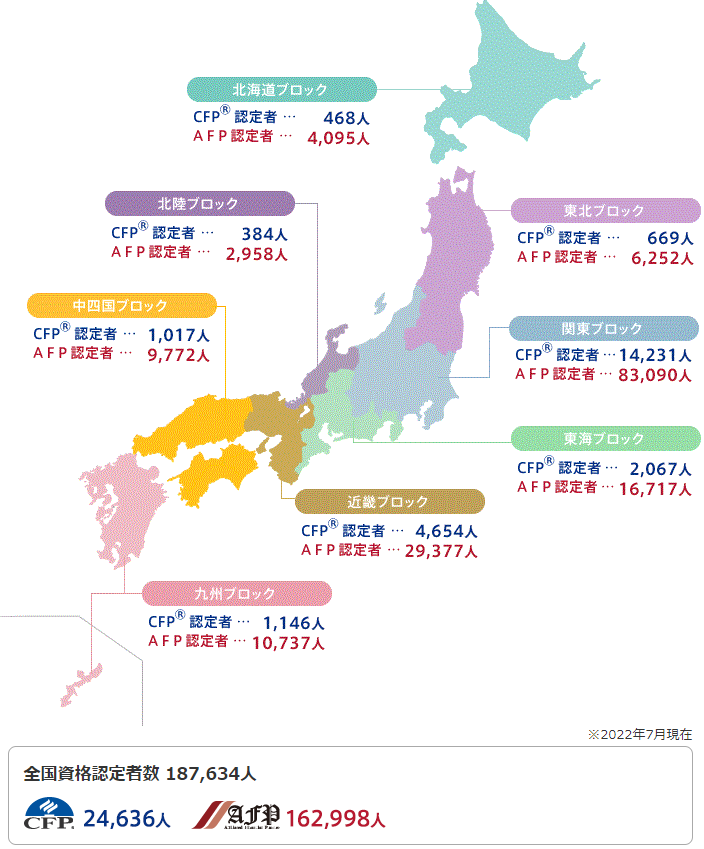

では日本には何人のFPがいて、どのような分野で活躍しているのかを見てみましょう。NPO法人 日本FP協会のホームページで公表されている下記資料を参考にさせていただきます。

FP関連の資格は、一般社団法人 金融財政事情研究会が主宰するFP技能検定等もありますので、想像以上にFPはたくさんいるという印象ではないでしょうか。

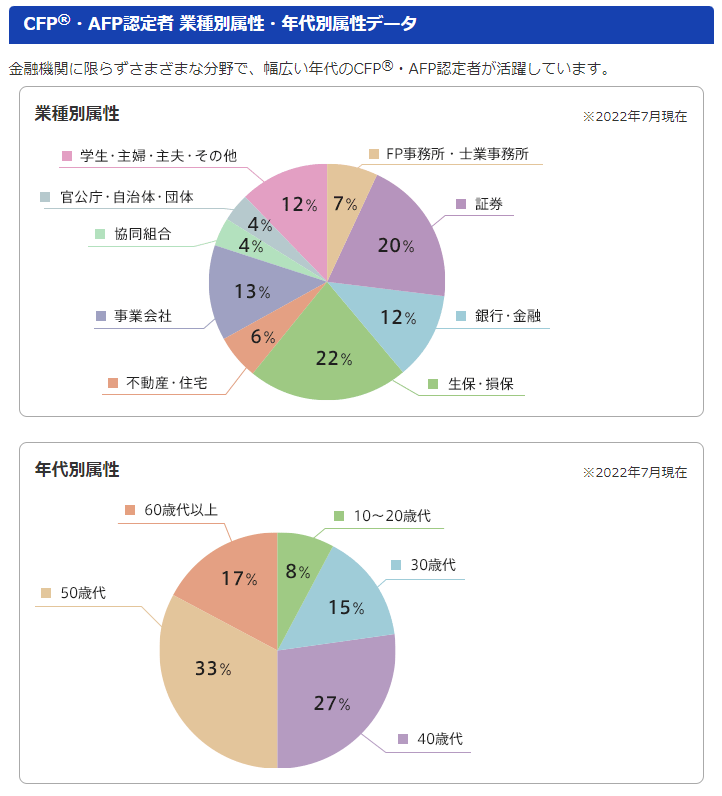

そして下のグラフは、全国にたくさんいるFPがどんな場所(所属先)で活躍しているのか、という業種別属性と年代別属性をまとめた資料になります。

ご注目いただきたいのは業種別属性のグラフで、明らかに金融商品や不動産を販売している業種の割合を合計すると、60%にも達しているという点。

一方でFP専業の割合は、士業事務所との合計になっているため細かな内訳は分からないものの7%以下であるという点。

FPの本場アメリカでは、FP専業で活躍している人が多いようですが、なぜ日本は少ないのか?

最も大きな理由はFP専業だけでは生活ができないからです。

『○○さんのキャッシュフローを改善させるために、○○さんの場合この商品を契約した方がいいですよ。』

営業トークはさまざまあると思いますが、顧客に提案する保険などの金融商品や不動産の契約は、顧客にとって必ずしもプラスではないのに対して、FPが所属する会社には必ずプラスになっています。

FPは、所属する会社で出世するため、或いは生き残るために目標という名のノルマがあり、やむを得ず契約を勧めたことがある、という人はたくさんいると思います。

そして、いざ契約となったら、自分の利益を喜ぶよりも、自責の念に駆られたという経験があるFPもまた、たくさんいると思います。

FPが持続可能な日本経済に欠かせない

多くの問題を抱えた日本経済を襲ったコロナ禍。

さまざまな問題を抱えた家計・企業・政府、その集合体が日本経済を構成していますので、コロナ禍によって問題はさらに山積となっている状況です。

FPには【顧客利益の最大化】という使命があります。日本全体がピンチの今だからこそ、お金の専門家であるFPは使命に生きるべきだと強く思います。

金融商品や不動産の販売フィーがメインのFPの方々から『若造の理想論だ』とツッコミが入りそうですが…

聖人君子のごとく無料でもっと奉仕しましょうという話ではなく、使命に生きるために必要なフィーを、顧客利益の最大化を追求するサービスによって実現しましょうという話です。

提供するサービスに見合った正当な対価として、FP専業で生活できるコンサルティングフィーを受け取れるビジネスは、FPの本場アメリカで発展しています。

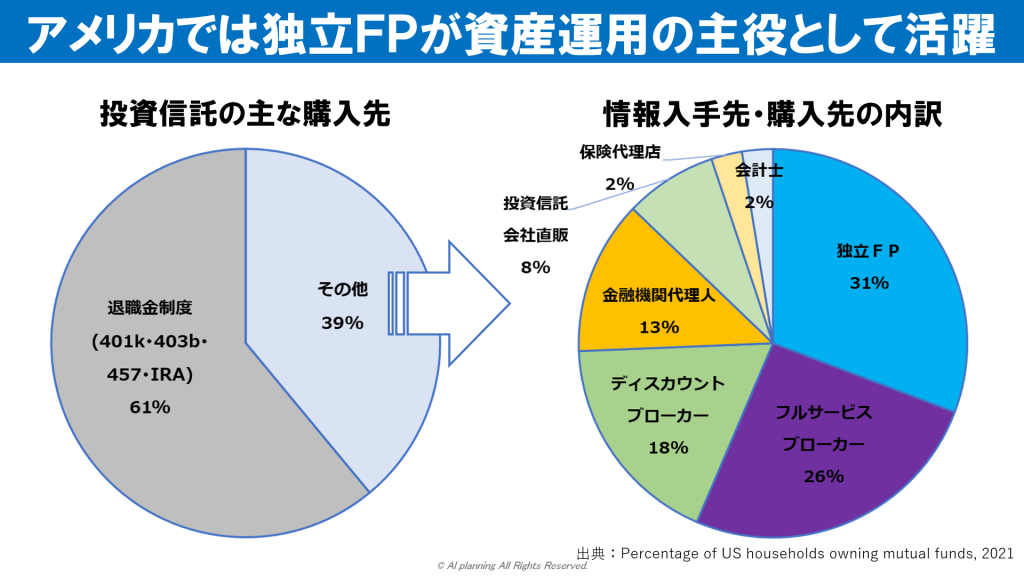

下の図は、アメリカのシンクタンクが毎年公表している統計を弊社が加工したものです。

向かって左側の円グラフは、アメリカ人が投資信託という金融商品をどの口座で購入しているかというものです。

内訳を見ますと、61%が確定拠出年金などの制度の中の、限られた商品から選び購入していることが分かります。一方で、39%はその他に自由に商品が選べる口座等で購入しています。

そしてご注目いただきたいのが、購入する商品を決める際の情報の入手先や相談先の内訳が分かる右側の円グラフです。

ご覧のとおり投資情報の入手先や相談先として、日本で言うところの独立系FPやIFA、大手証券会社の営業マンだけで実に57%にものぼります。

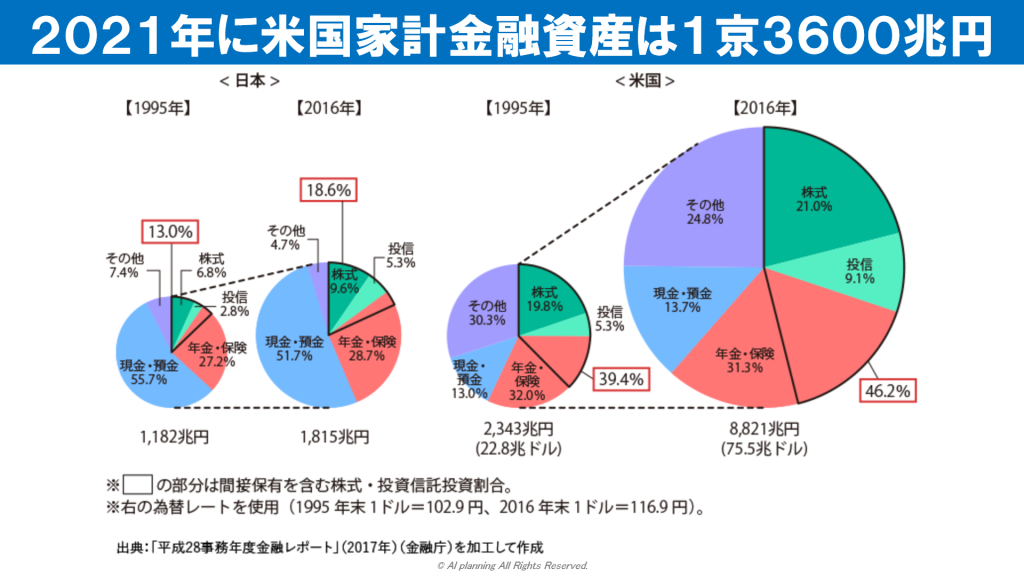

次に、下の資料は1995年から2016年までの日米の家計金融資産の推移とその内訳を示したものになります。

資料は2016年までの古いデータで止まっていますが、1995年に約2000兆円だったアメリカの家計金融資産は、いま約6倍にあたる1京3600兆円にまで成長しています。

経済も金融も世界No1のアメリカというアドバンテージはもちろん大きいですが、【顧客利益の最大化】を追求するFPや金融機関が多いという点も、日本との大きな差です。

計らずも日本の家計金融資産はいま約2000兆円。1995年は1182兆円でしたので、同じ期間で6倍になったアメリカの家計に対して日本は2倍。

バブル崩壊まで、日本が世界No1の経済大国になると誰もが信じてい時代からは、とても想像がつかないその後の30年間の差となりました。

経済が長期に低迷し、FPや金融機関の多くが顧客利益より会社利益を追求する国では、これからの30年も家計は苦しいまま、或いは更に悪化しかねないリスクすらあると思います。

特定の金融商品や不動産の契約をするだけでは豊かな人生を送ることができない、ということはFPであれば周知の事実です。

中小企業にこそFPが必要

顧客が理想とする豊かで幸せな人生を実現するためには、総合的なファイナンシャルプランニングが待ったなしの時代です。

FPは個人向けサービスのイメージが強いですが、コロナ禍によって資金繰りが悪化している中小企業こそファイナンシャルプランニングが必要です。

独立行政法人 中小企業基盤整備機構によれば、全国に350万社以上のうち99.7%が中小企業で、日本の従業者の約7割が中小企業で雇用されています。

それは『中小企業の発展なくして明るい豊かな日本の未来はない』と言っても過言ではないという現実。

個人からコンサルティングフィーを受け取り続けるのは難しいですが、法人であればさほど難しくないというのは容易に想像がつくと思います。

中小企業に向けて、【顧客利益の最大化】を追求する価値提供をして、中小企業の役職員から感謝されながら正当な対価としてコンサルティングフィーを受け取るFPサービス。

そんなFPサービスを提供することができれば、地域経済を支える全国の中小企業の成長に繋がり、その先の日本経済発展の原動力になると信じ、私自身も日々研鑽を重ねています。

まとめ

冒頭で、金融商品や不動産の販売フィーがメインのFPの方に対して、批判的なブログと思われたかもしれませんが、目的はその反対で応援メッセージが今回のブログの目的です。

なぜ応援したいかといえば、私ももともと保険FPだったからです。

13年間の保険FP時代に、『FPは有能でコミュニケーション能力も高い人が多いのに社会的評価が低い』と感じる場面に数多く遭遇してきました。

ファイナンシャルプランニングは、日本経済を支える中小企業や中小企業で働く多くの日本人にとって、今後ますます重要になります。

そして、そのファイナンシャルプランニングの専門家がFPであり、金融商品や不動産の販売という対症療法だけでなく、中小企業やその役職員のお金の問題に対して、根本療法という価値提供ができるのがFPです。

1社でも多くの中小企業の成長発展をサポートして、感謝されながらFPも正当な顧問料をしっかりいただき、今よりもっと明るく豊かで元気な日本を創っていきたいと考えています。

全国で活躍中の独立FPを目指す皆さんに、何か1ミリでも気付きやキッカケに繋がれば幸いです。