中小企業は使わなきゃ損!税金と社会保険料を節約できる権利

誰もが大きく節約できる権利をもちながら、それに気づかず権利を放棄して、毎年余計に税金・社会保険料を納めてしまっています。

税金・社会保険料の節約方法は様々ありますが、今回は、前回ブログで触れたiDeCo(iDeCo+)について、少し深堀りしたいと思います。

また、最近ネット上にようやく情報が増えてきた税金のクレジットカード納付も、節税に密接な関係がありますので一緒に解説したいと思います。

今回も、まだまだ多くの方に知られていない『知らなきゃ損するお金のこと』をご紹介しますので、楽しみにしていてください。

iDeCo(iDeCo+)の利用で得られる権利 その1

iDeCoとは、人生100年時代を安心して暮らしていくための、自分年金がつくれるお得な制度です。

少子高齢社会が加速し、懐事情が厳しくなってきた政府は、多くの国民にiDeCoを活用してもらおうと、3つの大きな権利を提供しています。

具体的には、20~60歳(2022年から65歳まで拠出可能に)まで、毎年以下の1、2の権利を提供しており、最後には3を利用できる権利を提供しています。

- 毎月の掛金をその年の所得から全額控除し所得税を節約できる権利

- 毎月の掛金で保有する資産から運用益が出ても利子税を非課税にできる権利

- 受取時に大幅節税ができる退職所得控除or公的年金等控除を利用できる権利

ネット上でよく見かける主な注意点は以下のとおりです。

- 原則60歳まで引出し不可

- 運用状況により損失が発生する

ここまでは周知の情報ですが、お得な情報も活用できなければ、結局は知らないことと同じ結果になってしまいますので要注意。

iDeCoの3つの権利も、行使して初めて大きなメリットになりますが、行使しなければ権利を放棄したも同然です。

信じられないと思いますが、FP相談の現場で、その権利を放棄してしまっている方によくお会いします。

上記1の権利だけであれば、知らなきゃ〇百万円損するリスクまでで済みますが、上記3は知らなきゃ〇千万円損するリスクのある絶対に放棄してはいけない権利です。

知らなきゃ〇千万円損するリスクのある権利とは?

答えは、iDeCoで貯まったお金を退職所得控除を使って受取り、5年後に退職所得控除をもう1度使える権利です。

国の定める退職所得控除は、本来、長年の勤労(生産活動と納税)への功労として『お勤めご苦労様でした。退職金の受取時は大幅に税金引いていいですよ。』的な決まりです。

そして、政府はiDeCoの利用者を増やしたいため、iDeCoの受取時も拠出期間=勤労期間として『iDeCoの受取時も退職所得控除を使っていいですよ。』と定めているのです。

しかも、iDeCo受取時に退職所得控除を使っても、受取から5年経てば、会社からの退職金受取時に退職所得控除をもう1回使えるという太っ腹ぶり。

上記3の権利行使を忘れないために、以下の計算式をざっくりでもいいので覚えておくことをお勧めします。

(退職金(源泉徴収前の金額)−退職所得控除額)×1/2=課税対象になる退職金の金額

退職所得控除額は以下のように計算されます。

| 勤続年数 | 退職所得控除額 |

| 20年以下 | 40万円×勤続年数(80万円未満の場合は、80万円) |

| 20年超 | 800万円+70万円×(勤続年数-20年) |

計算式以外にもう1点、『知らなきゃ大損するiDeCoのこと』として、退職所得控除を使う順番にも注意が必要です。

iDeCoが先で会社の退職金が後なら、前述のとおり中4年で退職所得控除の権利は復活しますが、その逆だと中19年になってしまいます。

iDeCoの運用~最終的受取時まで、計画的かつ継続的な管理ができれば〇千万円単位で得しますし、できなければ損するリスクがあるということです。

そのため、iDeCoを利用していても、誰かが自分のために常に損しないよう権利を行使してくれているとは限らない、という認識をもちながら、iDeCo利用で得られる権利を最大限活かしていきましょう。

既にiDeCoを利用している方は、この機会に毎年の権利をちゃんと行使できているか、今後も漏れなく行使される仕組みになっているか、いま一度チェックしてみてください。

iDeCo(iDeCo+)の利用で得られる権利 その2

税金を〇百万円、〇千万円節約できる権利も重要ですが、法人・個人にとってチリも積もれば大きなコストの社会保険料を節約できる権利も紹介したいと思います。

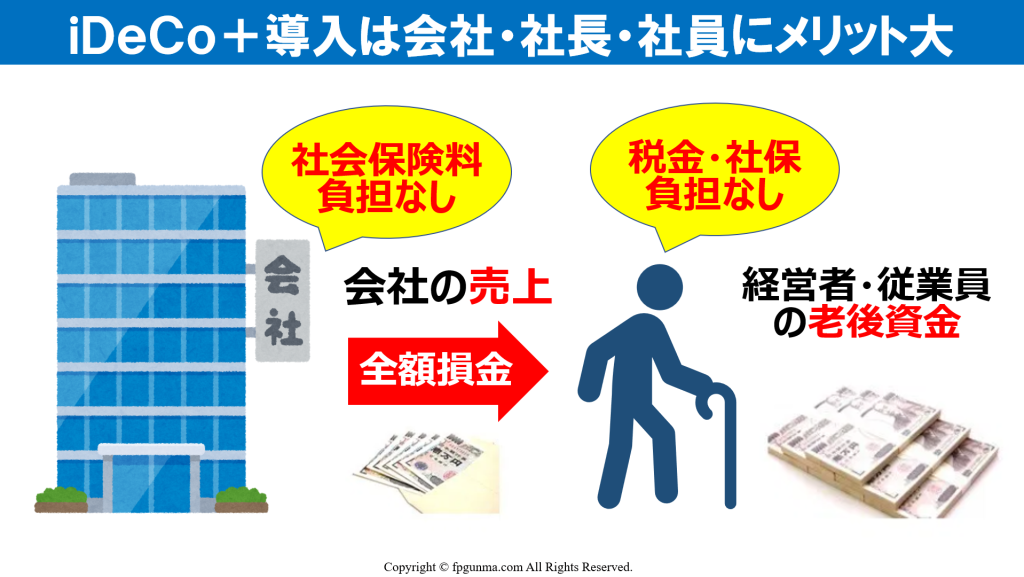

特に中小法人の経営者と社員の皆様には、過去ブログでも紹介したiDeCo+という、税金・社会保険料を継続的に節約できる超お得な制度がありますのでチェックしてみてください。

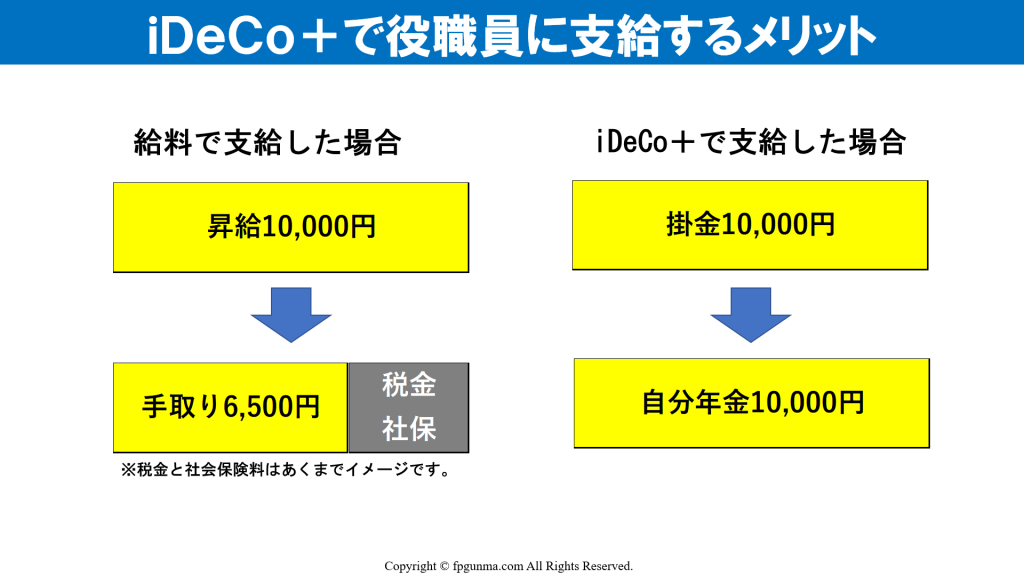

当たり前の話ですが、会社から役職員へ給与を支給すれば、会社は社会保険料、個人は税金と社会保険料の負担が発生します。

一方、iDeCo+を導入して役職員へiDeCoの追加拠出として支給すると、会社にも役職員にも税金・社会保険料が発生しません。

iDeCo+は会社にも社長にも社員にも、税金・社会保険料を節約しながら将来の自分年金がつくれる、中小法人の皆様に超お得な制度です。

もちろん、私も中小法人を経営しているので、iDeCo+で得られる権利をしっかり行使してメリットをフル活用しています。

会社と個人で拠出できる掛金合計は月額23000円までとなりますが、導入時の申請書類が少なく毎年のコスト負担もない点、金融機関や銘柄選びも自由に選択できる点で、企業型DCに比べ優れた制度です。

巧みな広告戦略で中小法人に非効率な節税を斡旋する業者が多いため、資金効率を悪化させている中小法人は世の中に溢れています。

iDeCo+は、役職員の家族・役職員・会社・地域社会にとってプラスになり、税金・社会保険料を継続的に節約できる制度ですので、中小法人にとって『知らなきゃ損する超お得な節税制度』です。

iDeCo利用で得する節税額シミュレーション

それでは、iDeCoを利用した場合の、節税メリットの概要を紹介したいと思います。

分かりやすく紹介するために、仮に年収が800万円で以下の計算条件の場合を想定してみます。

【計算の条件】

・各種控除後の課税所得額700万円

・iDeCoの掛金は毎月23,000円(年間27万6000円)

引用元:国税庁『所得税の税率』

課税所得額が700万円の方は、所得税の速算表を見ると【課税される所得金額 6,950,000から8,999,000まで】に該当しますので、税率23%が適用されます。

そして、iDeCoの掛金は毎年全額が所得控除の対象となるため、計算対象は27万6000円です。

【計算式】

| iDeCoの年間掛金27万6000円 × 23% = 6万3480円 ※すなわち『毎年 6万3480円の税金を払わなくていいですよ』という権利を使える。 (iDeCoを10年間利用) 6万3480円 × 10年 = 63万4800円 (iDeCoを20年間利用) 6万3480円 × 20年 = 126万9600円 (iDeCoを30年間利用) 6万3480円 × 30年 = 190万4400円 ※iDeCo利用で得られる所得控除の権利は長く継続するほど節税効果が大きくなる。 ※節税効果を分かりやすくする概算のため、個別具体的な計算は税理士等にご相談ください。 |

iDeCo+の場合、会社から個人に最大で月額22000円まで拠出できる分、個人は会社拠出分を上記のように利用できませんが、可処分所得を増やせますし、会社は全額損金、税金・社会保険料なしで個人に支給できます。

国税や地方税の納付はクレジットカードを使おう

それでは最後に『知らなきゃ損する税金のクレジットカード払い』の解説をしたいと思います。

2017年に国税のクレジットカード払いが解禁されて以降、地方税もクレカ納付を推進する自治体が増えてきています。

日本は、お隣の中国や台湾さらには他の途上国にさえデジタル化で遅れているため、DXと相性のいいキャッシュレスは、今後さらに利便性・収益性とも高まるものと予想されます。

一方、高還元の各種キャンペーンで、PayPayや楽天ペイなどが台頭しましたが、市場シェアを獲るための企業の『損して得とれ戦略』ですので、今後さらに還元サービスが拡大されるとは考えにくいです。

そのため、利便性・収益性など総合力で考えると、○○ペイにキャッシュレス決済を分散されるより、クレジットカードに集約させる方がお得です。

クレジットカード活用術は、奥が深くボリュームがあるため、今後のブログで取り上げますが、やはりクレジットカード選びが重要です。

国税や地方税のクレカ納付となると、通常還元率の半分になるカードもあれば、納税に関しては還元率ゼロとなるカードもあるので注意してください。

また、クレカ納付の場合、納付額とは別に0.83~1%程度の手数料負担があるため、『手数料を超える還元率のカード』or『ポイントの価値を高めることができるカード』選択が鍵になってきます。

国税は【国税クレジットカードお支払サイト】https://kokuzei.noufu.jp/で、手数料やクレカ納付の流れなど分かりやすく掲載されていますのでチェックしてみてください。

地方税は今まで【Yahoo!公金支払い】が便利でしたが、2022年3月でサービス終了となったため、各自治体の公式サイトや【モバレジ】https://solution.cafis.jp/bc-pay/pc/about.htmlをチェックしてみてください。

毎月の固定費をクレカ決済して、ポイントを賢く貯める・使う方は多いと思いますが、税金も毎年納める固定費としてポイントを賢く貯めていきましょう。

非常に奥の深いクレジットカードの世界については、また別のブログで紹介したいと思いますが、ポイントを賢く貯める・使うではなく、『貯める・増やす・使う』にすると数十倍の経済価値を生み出すチカラを秘めています。

間接的ではあるものの、クレジットカードはお金を増やしてくれるだけでなく、中小企業の資金効率を高める強力なツールにもなりますので、今後も最大限活用していきましょう。

まとめ

今回は、税金・社会保険料の節約方法を紹介しましたが、世の中に溢れる多くの節約方法も、正しく理解し賢く活用しなければ、節約どころか損してしまうという現実が待っています。

まだまだ知られていないiDeCo+を活用した節約方法や、まだまだ知られていないクレジットカード活用術など、中小企業の皆様のさらなる資産形成に繋がれば幸いです。

これからも、有益な『知らなきゃ損するお金のこと』を、ブログで発信していきますのでご期待ください。

FP相談やキャッシュフロー分析は、初回無料で対応しておりますのでお気軽にご相談ください。

FP相談・初回無料キャッシュフロー分析はこちら➡https://forms.gle/8BETzqbxp8cGLpGd9

キャッシュフロー分析&将来設計3か月無料サポートはこちら➡https://sub2022.fpgunma-alpla.com/lp/line/